特 集

脱原発・新エネルギー

九州から興す!日本経済

士業事務所 戦略シリーズ

東日本大震災

倒産を追う

直撃インタビュー

業界を読む

東京レポート

2011統一地方選挙

自立する地域社会

追跡!裁判事件簿

検証ベスト電器

糸島ローカルビジョン

動画チャンネル

特別取材

経済小説

クローズアップ

コラム・寄稿

コダマの核心

深層WATCH

政界インサイドレポート

清明がほえる

チャイナビジネス最前線

上海最先端レポート

中洲バトルロワイヤル

ハマタケがほえる

未来トレンド分析シリーズ

大手食品営業マンの告白

地域づくりにマーケティング発想を

福岡への提言

歴史の虚像と実像

今、歴史から元気をもらおう

読者投稿・ご意見メール

連載コラム

最新情報

耳より情報

企業

経済

流通

建設

住宅・不動産

健康・医療

最新金融情報

政治

行政

社会

発信!北九州

信用調査レポート

倒産情報(九州・山口)

倒産情報(全国)

イベント情報

セミナー情報

新商品・新技術

流通

新興2社が躍進

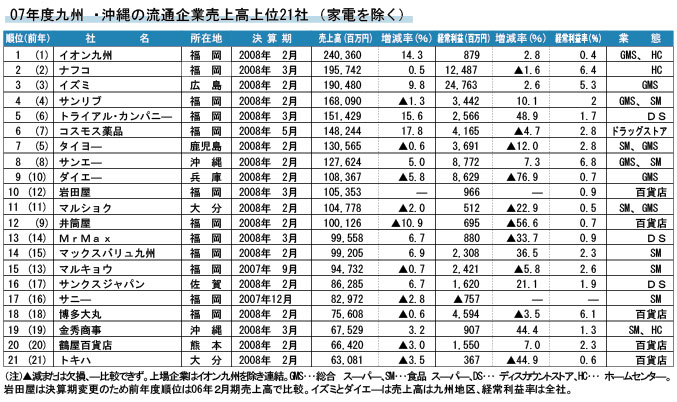

21社の売上高合計は2兆5,065億円で、06年度に比べ金額で905億円、率で3.7%増えた。ただ、増収のなかにはイオン九州と合併したマイカル九州の半期分の売上約200億円を含んでおり、これを除くと2.9%の増となる。売上増の牽引車は、トライアルとコスモス。トライアルは205億円、コスモスは224億円それぞれ伸ばし、両社で全体の増収分のほぼ半分を稼いだ勘定。

実質的な2ケタ増収はこの2社だけ。トライアルは15.6%伸ばし、成長率ではコスモス薬品の17.8%に次いで2位。売上ランキングでも、減収のタイヨーを抜いて5位に上昇した。増収効果がフルに表れ、経常利益は48.9%の大幅増となった。コスモスは43店の大量出店により、伸び率ではトップ。売上ランキングも6位に。ただ、下半期から粗利益率を政策的に引き下げ値下げ攻勢に出たため、経費削減が追い付かず経常は減益になった。

両社とも、快進撃の原動力は生活必需品の安売り路線。トライアルは売場面積3,000~5,000m2の中型店を主力とし、広域から集客することで大量販売を実現。米国ウォルマート・ストアーズのシステムを手本にした低コスト経営を掲げる。これに対しコスモスは、人口2万人の小型商圏を対象に、通常のドラッグストアより一回り大きい売場面積2,000m2級の店舗を展開。高粗利の医薬品で稼いだ利益を生活必需品の値下げ原資にまわすことで、低価格を実現してきた。

九州・沖縄で600億円以上売上がある流通企業(家電を除く)は別表の21社。イズミとダイエーは域外だが、年間売上高が1,000億円を超え、地域での影響力が大きいためランキングに含めた。イズミは売上の4割強を九州で上げており、実質的には九州企業と変わらない。

減収企業は半数の10社

21社の業態別内訳は、食品スーパー(SM)が6社、次いで百貨店5社、GMS(総合スーパー)5社、ディスカウントストア3、ホームセンターとドラッグストア各1社(サンリブはGMSに含めた)。ランク外の有力企業では百貨店の山形屋があるが、年商548億円と600億円を切っており上位21社には入らない。

売上順位は1位のイオン九州から4位のサンリブまで前年と同じ。中下位では、マックスバリュ九州の躍進が目立つ。順位も14位と1つ上げた。上場廃止し、新経営陣の下で再スタートを切ったサンクスジャパンも増収大幅増益で順位を16位に上げた。

減収は半分近い10社にのぼり、06年度の6社から大幅に増加。消費不振が浸透する一方で、企業間格差が拡大し、新旧勢力の交代が進んでいることを示した。旧勢力の筆頭、サンリブが1.3%減と3期連続で売上を減らしたのをはじめ、兄弟会社のマルショクも2.0%の減。鹿児島のタイヨーはイオン九州の鹿児島ショッピングセンターなど、地元に相次いで競合店ができた影響で、0.6%とわずかだが減収に。店舗閉鎖を進めるダイエーは九州地区売上を5.8%減らした。サニーは、昨年秋の情報システム一新による売場の混乱と幹部の大量退職で販売力が低下、2.8%減った。

減収企業の業態別内訳では、百貨店が4社と最も多い。決算期変更で比較のできない岩田屋も実質減収だった。百貨店の低迷は、主力のアパレルが昨年の暖冬で不振だったこともあるが、スーパーと違い出店がないことや、業態多様化により流通でのシェアが低下するなど「構造的不況」が最大の原因。消費基盤に厚みを欠き、公共投資削減で景気低迷が長引く大分や熊本、鹿児島など、地方百貨店ほど業績は厳しい。

新旧勢力の交代鮮明

赤字または経常減益企業は、ダイエーを含め10社だった。比較のできない岩田屋も経常利益は9億6,600万円で、通期決算だった06年2月期の21億7,800万円を下回り実質減益。赤字はサニー1社。タイヨー、マルショク、井筒屋、マルキョウ、博多大丸など、減益企業の大半は、売上の伸び悩みで経費を吸収できなかったことによる。サンリブは減収だったが、販管費削減と粗利益率の改善で10%強の増益を確保した。

売上と同様、百貨店の減益が多い。唯一、鶴屋百貨店が増益を確保した。もともと地方百貨店の中では経営効率の高いことで定評があったが、大型増床による償却負担によりここ数年、利益を圧迫されていた。償却負担の一巡で利益は上向いたが、売上高経常利益率は最盛期の3%台に及ばない。

井筒屋は博多井筒屋閉鎖に伴う売上の大幅減で、利益も56%強の大幅減に。トキハも減収幅は3.5%だが、経常は45%弱の大幅減だった。減収幅が大きいのは、損益分岐点が高く、売上が少し減っただけで利益が大幅に減りやすい体質のためだ。売上伸び悩みに対する抵抗力が比較的強いのが博多大丸と鶴屋。博多大丸は0.6%の減収だったが、経常は3.5%減にとどめた。給与体系を、年功序列から職位と成果によって決定する方式に変更するなど、早くから人件費構造を改革してきたことが奏功した。

売上高経常利益率のトップは沖縄のサンエーの6.8%で、以下ナフコの6.4%、博多大丸の6.1%、イズミ5.3%(全社)。この4社が突出し、後は大きく水が開いて2%台になる。内訳は2%台が6社、1%台3社、1%未満7社、赤字1社。8割の企業が2%以下ということになる。売上トップのイオン九州は0.4%にすぎない。

ナフコは九州のホームセンターで2位以下を圧倒的に引き離し、事実上一人勝ち状態。九州へはコメリやDCMジャパンの大手が進出しているが、磐石のシェアは揺るぎそうにない。知名度のない関西、関東での競争に勝ち抜けるかどうかが課題だ。

利益率を改善したのは、トライアルとマックスバリュ九州。トライアルは1.3%から1.7%に、マックスバリュは2.0%から2.3%に高めた。

今年度は売上、利益とも企業間格差がさらに開く恐れが強い。消費低迷のなか、食品や日用雑貨の値上げが続いている。コストをどう吸収するかで業績の明暗が分かれることになりそうだ。