米国利下げ遅延、FRBはリステイクを抑制へ(後)

-

-

NetIB‐Newsでは、(株)武者リサーチの「ストラテジーブレティン」を掲載している。

今回は4月15日発刊の第352号「米国利下げ遅延、FRBはリステイクを抑制へ」を紹介する。利上げ遅延を余儀なくさせる事情、株式資本主義

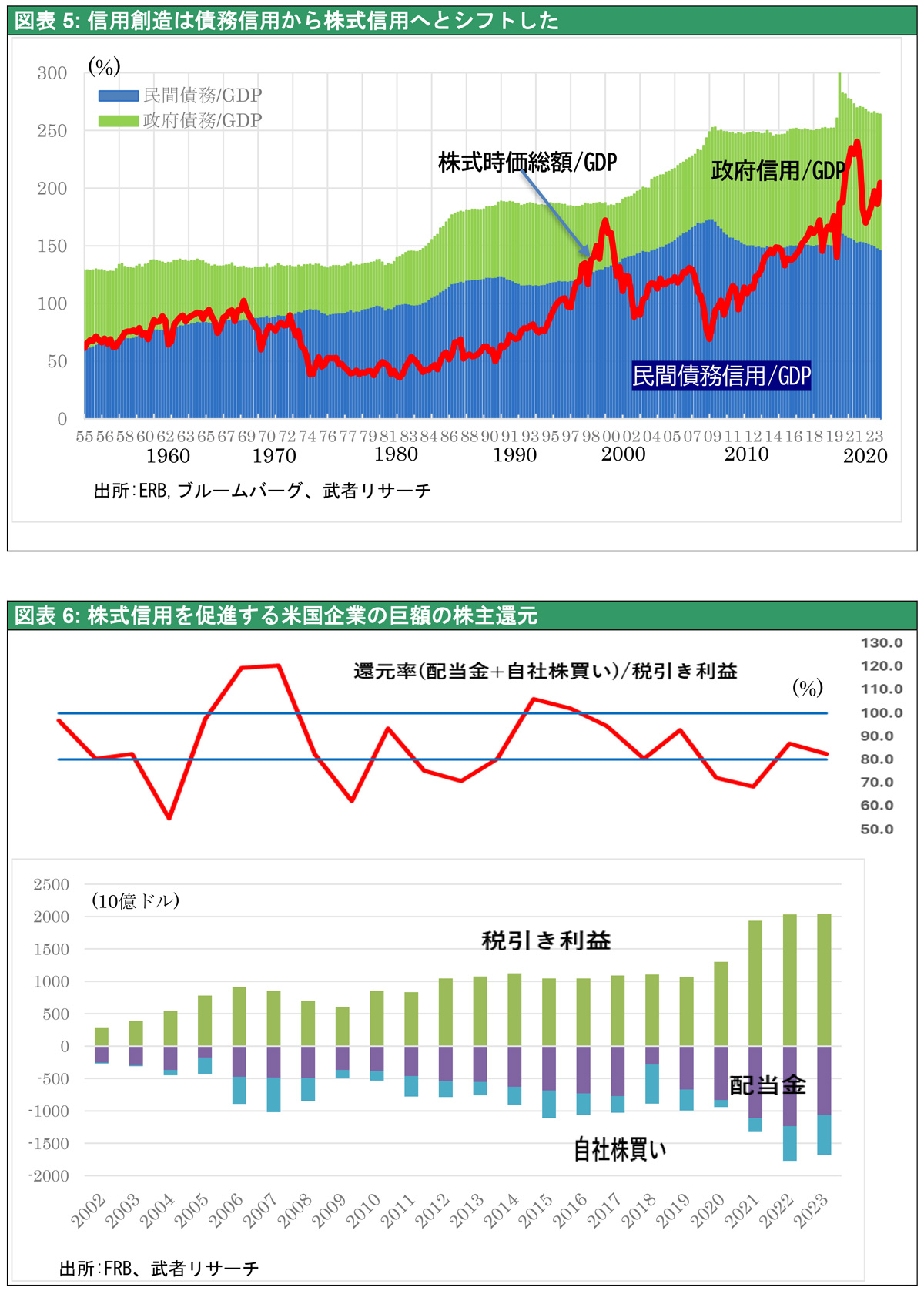

なぜ株式などの資産価格がFRBによる総需要コントロールに必須なのかというと、今の米国経済の循環は株式市場を中心に営まれているからである。いわば株式資本主義である。図表5は過去70年間の米国における信用創造(信用残高/GDP)の推移を見たものであるが、2008年のリーマン・ショックまで続いた民間の債務信用拡大の時代は終わり、政府信用も限定的で、この14年間は株式時価総額が対GDP比69%から240%まで拡大することで、株式一極けん引の需要創造が進行してきたことが明らかである。

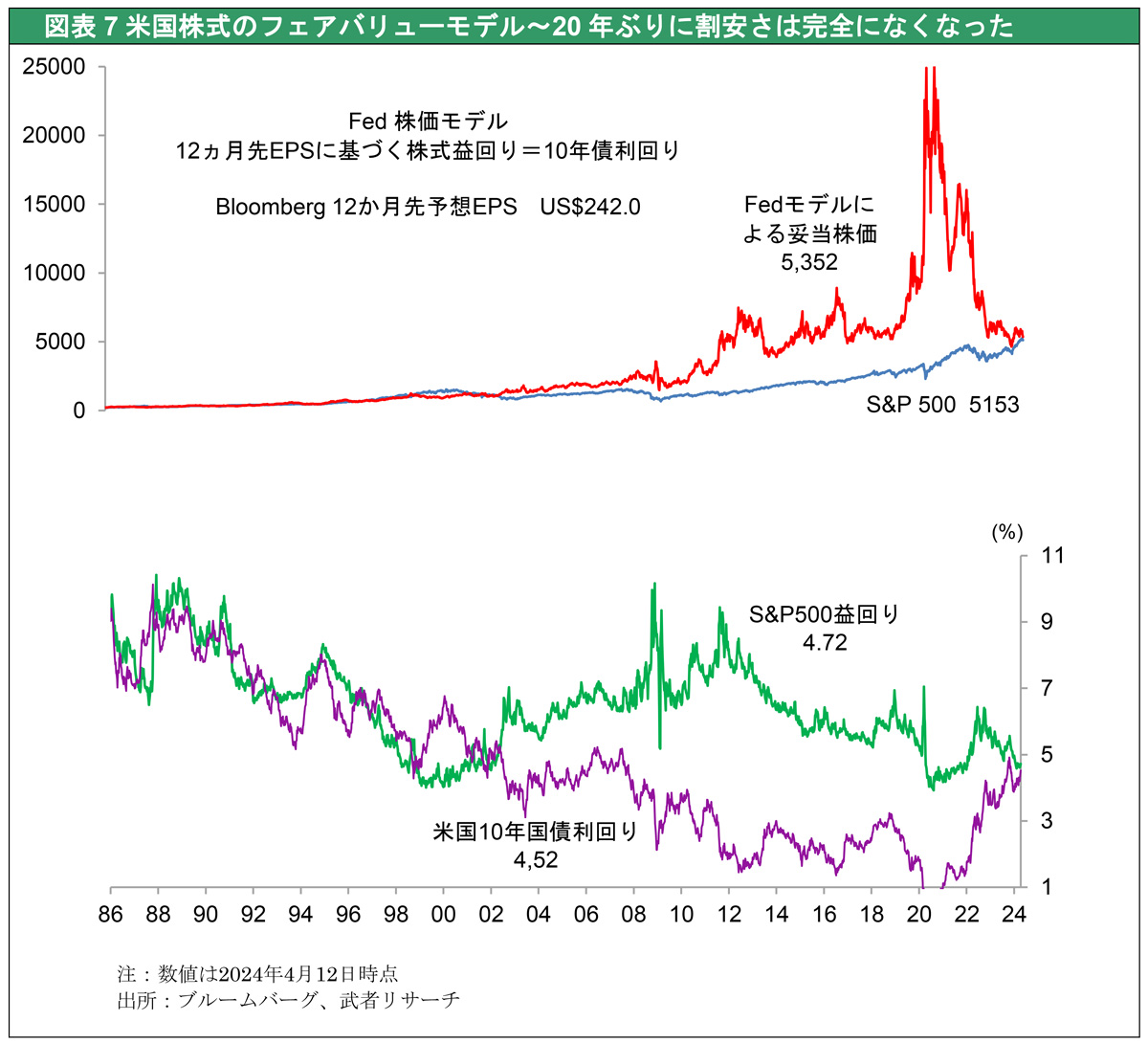

この株式信用増加(=株価上昇)は、企業の儲けがほぼ80%株式市場に還元されるというマネーフローが定着したことによって正当化されている(図表6参照)。銀行の先に借り手はいないので、銀行融資をコントロールすることで総需要を制御するというかつての中銀の金融調節は威力を失った。代わって資産価格が総需要に影響をおよぼす時代となり、FRBはその手段としてQEを導入したのである。いわば株式資本主義の時代といえる。

株式が金融市場の中枢の位置を占めるようになったことによって、株価の大幅な下落は、かつてとは比較にならないほど大きなダメージを経済に与える。バブル崩壊は大不況を引き起こすので、絶対避けねばならない。FRBはバブル化回避、適正株価の維持に専心する必要がある。

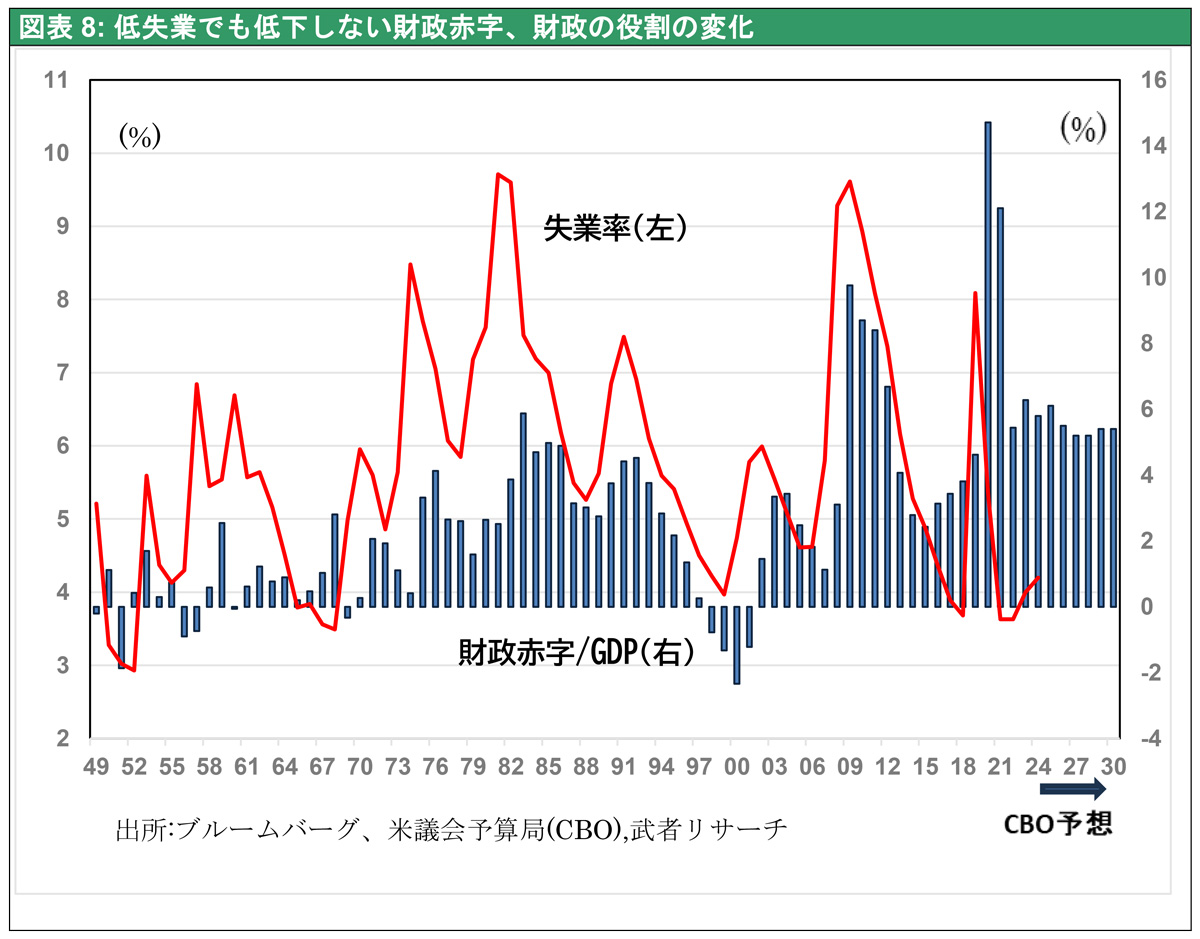

図表7に見るように、金利との比較でみれば(FEDモデルで見れば)今はバブルではないとしても、割安感はまったくなくなった。過去20年間、金利が低下していくのに対して株式益回りは高止まりし、両者が大きく乖離して株式が著しく割安であったが、その時代は終わった。4月12日の時点での米国の妥当株価は、S&P500指数で5,352ドル、実際の4月12日S&P500指数は5,153ドルであったから、両者はほぼ同一となった。

今後FRBのインフレ抑制能力に疑問が高まったり、米国財政赤字に対する懸念出て長期金利が急騰すれば、株価は直ちにバブルと判定される危険領域に近づいている。

定着する財政赤字と高圧経済政策の運営

米国の需要過熱を招いているあと1つの要因、財政についても一瞥しておく必要がある。図表8は戦後の失業率と財政赤字(対GDP比)の推移であるが、コロナパンデミック以降、両者の関連がまったくなくなっていることに留意すべきである。かつては財政赤字は失業率が高まったときに、需要創造手段として繰り出されたために両者はほぼ完全に連動していた。しかし2021年以降、完全雇用状態が続いているのに、財政赤字が減る気配はまったくない。議会予算局(CBO)は対GDP比5~6%の主要国最高水準の財政赤字が2034年まで定着すると予想している。

メディケアなど高齢者向け支出の増大や、Chips法、IRAなどの産業支援、GX/DX対策などが目白押しで、大きな政府が定着しそうである。

新産業革命は生産性の向上と供給力増大をもたらす。よって相対的需要不足が予想され、それへの対応策として創造的財政政策が求められている。最近の米国財政赤字の膨張は。このような財政の役割の歴史的変化を確認させるものである。まさにイエレン財務長官が主唱する高圧経済環境が続くのであるが、それは金利上昇による利払い費の増加等のリスクをともなう。また需要超過気味の経済のファンダメンタルズにおいては、容易にインフレやバブル経済に陥る危険性もある。政策運営に慎重さが求められる場面に入ってきたのかもしれない。米国金融市場におけるリスクテイクにも、警戒が必要となっている。

(了)

法人名

関連キーワード

関連記事

2024年4月30日 10:082024年4月26日 17:302024年4月8日 14:102024年4月30日 16:002024年4月30日 13:002024年4月25日 14:002024年4月25日 14:00

最近の人気記事

週間アクセスランキング

まちかど風景

- 優良企業を集めた求人サイト

-

Premium Search 求人を探す

Premium Search 求人を探す

- 業界注目!特集

-

産廃処理最前線

産廃処理最前線

サステナブルな社会を目指す

- MAX WORLD監修

-

パーム油やPKSの情報を発信

パーム油やPKSの情報を発信

パームエナジーニュース