福岡発のパワービルダーであるタマホーム(株)は、2015年、16年と2期連続で当期赤字を計上しながらも、17年5月期では一転して増収増益で黒字転換を果たし、回復基調に入ったようにも見える。業界後発ながら急成長を遂げた同社は、これからやってくる本格的な市場縮小の波を乗り越えていくことができるだろうか。

事業利益不足で高まるリスク

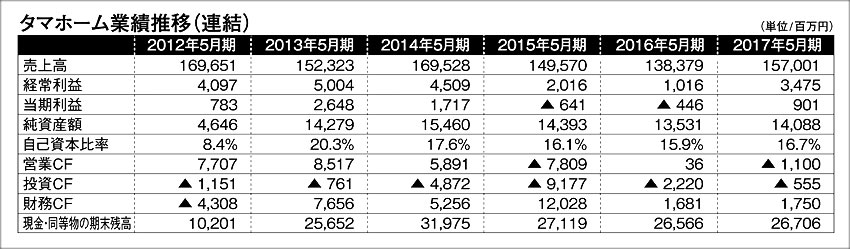

ここからの数値はいずれも連結である。売上高のピークは上場直前期の12年5月期で1,696億円だ。上場直後の13年5月期は1,523億円に留まったが、14年5月期には消費増税前の駆け込み需要もあり1,695億円とピークに近い数値を記録した。15年5月期は1,495億円、16年5月期は1,383億円と下落したが、17年5月期では1,570億円まで持ち直しており、受注面では回復の兆しが見えている。

ここからの数値はいずれも連結である。売上高のピークは上場直前期の12年5月期で1,696億円だ。上場直後の13年5月期は1,523億円に留まったが、14年5月期には消費増税前の駆け込み需要もあり1,695億円とピークに近い数値を記録した。15年5月期は1,495億円、16年5月期は1,383億円と下落したが、17年5月期では1,570億円まで持ち直しており、受注面では回復の兆しが見えている。

利益のピークは上場直後の13年5月期で経常利益50億円、当期利益27億円を叩きだした。だがその後は右肩下がりとなり、16年5月期の経常利益は10億円、当期利益は▲4.4億円。当期利益は15年5月期の▲6.4億円からは縮小したが、同期の経常利益は20億円あり、採算性の低下が続いていた。15年6月期、16年6月期は2期とも特損を計上しながらも税引前では黒字を確保しているが、税金を吸収しきれず2期連続の当期赤字だった。17年5月期では売上高の回復から34億円の経常利益を確保し、9億円余りの特損と税金を吸収したうえで9億円の当期利益を確保、黒字転換をはたした。

自己資本比率は13年5月期の20.3%が、16年5月期では15.9%にまで低下。17年5月期では16.7%まで戻したが、上場会社としては物足りない水準だ。総資産に対する借入依存度も13年5月期では10%程度だったが、17年5月期では有利子負債が313億円まで増加したことで、約38%に上昇した。

次にキャッシュフロー(以下、CF)を見てみよう。

11年5月期末、つまり12年5月期の期首段階での現金および現金同等物の金額は約80億円だったが、6年後となる17年5月期末段階では267億円となった。約187億円増えたことになる。この間の営業CFは、15年5月期の▲78億円、17年5月期の▲11億円を除きプラスであり、合算すると約133億円のプラスとなる。投資CFは全期マイナスで合算すると▲187億円。財務CFは12年5月期の▲43億円を除きプラスであり、合算すると約241億円プラスとなる。

これをわかりやすくいうと、6年で現金および現金同等物が187億円増えているが、これは事業の利益(営業CF)で133億円、借入金(財務CF)で241億円、合計374億円を調達する一方で、187億円を投資に使ったため187億円が残り、その分が増加したためだ。投資資金を事業利益で賄うことができず、借入金に依存していると見ることもできる。借入金の増加が一概に悪いわけではないが、それに見合うだけの利益を出せなければ、それはリスクの増大を意味する。他人資本への依存はハイリスク・ハイリターンへのシフトでもあるからだ。

※クリックで拡大

(つづく)

【緒方克美】